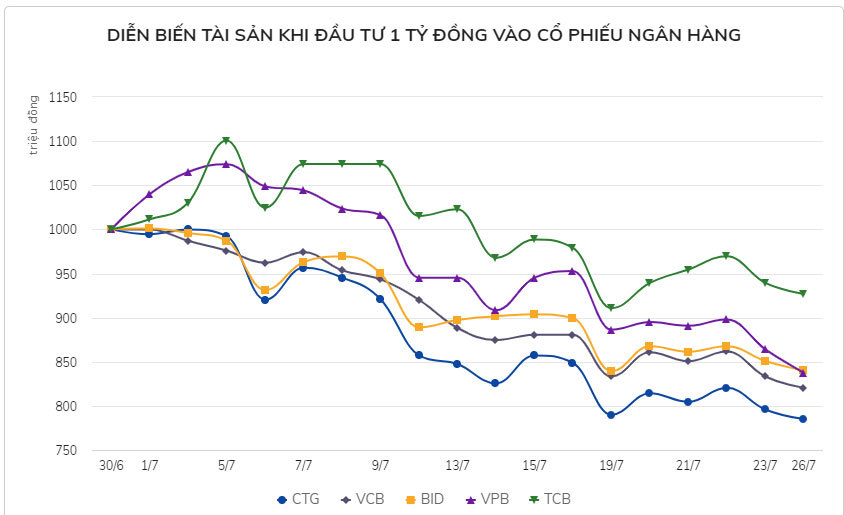

Lỗ nặng khi mua cổ phiếu ngân hàng tháng 7

Từ đầu tháng 7, thị giá cổ phiếu ngân hàng đã giảm bình quân 13%. Thậm chí, một số mã đã giảm xấp xỉ 20% khiến các nhà đầu tư chọn cổ phiếu ngân hàng đến nay đều chịu thua lỗ.

Đến cuối tuần trước (23/7), thị trường chứng khoán trong nước đã trải qua 3 tuần điều chỉnh liên tiếp khiến hầu hết chỉ số lớn nhất thị trường đều giảm mạnh giai đoạn này.

Trên sàn HoSE, chỉ số VN-Index đã giảm gần 10% từ mức 1.408,55 điểm phiên cuối cùng tháng 6 xuống vùng 1.268 điểm vào cuối tuần trước, tương đương mức giảm ròng gần 140 điểm sau 3 tuần.

Đáng chú ý, trong giai đoạn điều chỉnh này của thị trường, cổ phiếu ngân hàng chính là nhóm chịu ảnh hưởng lớn nhất với đà giảm bình quân 13%/mỗi cổ phiếu. Thậm chí, nhiều mã đến nay đã ghi nhận mức giảm trên dưới 20%.

|

|

Cổ phiếu ngân hàng là nhóm chịu tác động mạnh nhất từ đợt điều chỉnh của thị trường chứng khoán 3 tuần vừa qua. Ảnh: Việt Linh. |

Cổ phiếu ngân hàng lao dốc

Trong nhóm 26/27 cổ phiếu ngân hàng hiện nay (trừ VAB mới đăng ký giao dịch từ 20/7), toàn bộ cổ phiếu ngân hàng đều đã giảm điểm, trong đó trên 70% nhóm này ghi nhận mức giảm hai chữ số.

Cổ phiếu có mức giảm sâu nhất giai đoạn vừa qua là BVB (Vietcapital Bank) khi lao dốc một mạch từ vùng 23.200 đồng/cổ phiếu xuống 17.900 đồng (cuối ngày 23/7), tương đương mức giảm ròng 23% sau 3 tuần.

Đà giảm này cũng kéo vốn hóa của Vietcapital Bank giảm gần 2.000 tỷ đồng.

Đứng sau mức giảm sâu nhất của BVB là cổ phiếu CTG (VietinBank) khi mất 20% thị giá, từ mức 40.830 đồng/cổ phiếu xuống 32.500 đồng. Xét theo vốn hóa, đà giảm nói trên của cổ phiếu CTG đã khiến vốn hóa VietinBank “bốc hơn” hơn 40.000 tỷ đồng từ đầu tháng 7 đến nay.

Tuy nhiên, VietinBank không phải ngân hàng có mức giảm vốn hóa mạnh nhất giai đoạn này.

Với đà giảm 17% của thị giá cổ phiếu, vốn hóa Vietcombank (VCB) đã giảm một mạch từ mức gần 432.000 tỷ đồng hồi cuối tháng 6 xuống 360.000 tỷ hiện tại, tương đương mức giảm ròng 72.000 tỷ sau 3 tuần.

|

Đây là mức giảm vốn hóa mạnh nhất không chỉ trong nhóm ngân hàng mà tính trên toàn thị trường chứng khoán thời gian qua. Riêng số vốn hóa sụt giảm của Vietcombank đã chiếm gần 1/3 tổng giá trị vốn hóa sụt giảm của nhóm ngân hàng cùng giai đoạn.

Đà giảm kể trên của cổ phiếu BVB, CTG và VCB cũng tương đương với việc nhà đầu tư mua cổ phiếu 3 nhà băng này từ cuối tháng 6 đến nay đã chịu thua lỗ trên dưới 20% giá trị đầu tư.

Ngoài ra, hàng loạt cổ phiếu ngân hàng khác cũng ghi nhận xu hướng giảm mạnh từ đầu tháng 7 đến nay như VIB (Ngân hàng Quốc tế) giảm 19%; KLB (Kienlongbank), VBB (VietBank) giảm 18%; ABB (ABBank), BAB (BacABank) giảm 17%; SGB (Saigonbank), NAB (NamABank) giảm 16%…

Tương tự, một loạt ngân hàng vốn hóa lớn như BID (BIDV), VPB (VPBank) và MBB (MBBank) cũng ghi nhận mức giảm 13-15% giai đoạn này. Vốn hóa nhóm cổ phiếu ngân hàng vì thế cũng “bốc hơi” hàng trăm nghìn tỷ.

Ước tính, đà giảm của các cổ phiếu ngân hàng kể trên đã thổi bay gần 260.000 tỷ đồng giá trị vốn hóa của nhóm cổ phiếu này trên thị trường sau 3 tuần, tương đương hơn 11,2 tỷ USD quy đổi.

Cơ hội mua vào?

Nhận định về cổ phiếu ngân hàng giai đoạn này, các chuyên gia phân tích tại Công ty Chứng khoán ACB (ACBS) cho rằng phần lớn kỳ vọng lạc quan về kết quả kinh doanh trong cả năm 2021 đã được phản ánh vào giá cổ phiếu các ngân hàng.

Đến giữa tháng 7, cổ phiếu ngân hàng có P/E (giá trên thu nhập) và P/B (giá thị trường trên giá trị sổ sách) lần lượt là 14,1 lần và 2,4 lần, tương đương mức đỉnh lịch sử 5 năm.

Cùng với mức ROE (lợi nhuận trên vốn chủ sở hữu) của ngành là 18,6% và kỳ vọng tăng trưởng lợi nhuận cao (khoảng 46,9%), cổ phiếu ngân hàng khó có thể ghi nhận đà tăng mạnh thêm từ nay đến cuối năm.

Tuy nhiên, các chuyên gia cho rằng việc cổ phiếu ngân hàng chịu tác động mạnh từ đợt điều chỉnh vừa qua của thị trường sẽ là cơ hội để mua vào.

Đánh giá về triển vọng của ngành ngân hàng nửa cuối năm, ngoài việc kỳ vọng tín dụng tăng tốt, trích lập dự phòng giảm, ACBS cho rằng ngân hàng vẫn có dư địa để mở rộng NIM (biên lãi ròng).

|

|

Một số cổ phiếu ngân hàng vốn hóa lớn giảm sâu từ đầu tháng 7 đến nay. Nguồn: Tradingview. |

Cụ thể, các số liệu cho biết từ quý III/2020, NIM của các ngân hàng đã được cải thiện đáng kể nhờ lãi suất huy động giảm khoảng 2 điểm % do tình trạng dư thừa thanh khoản. Cùng với đó, việc giãn cách xã hội thúc đẩy xu hướng thanh toán trực tuyến, qua đó giúp tỷ trọng tiền gửi không kỳ hạn (CASA) tăng và giúp chi phí vốn của các ngân hàng giảm.

Ngoài ra, lợi suất tài sản của các ngân hàng giảm ít hơn so với mức giảm của chi phí vốn, do lãi suất cho vay giảm thấp hơn lãi suất huy động và một số khoản vay và trái phiếu có lãi suất cố định.

Về dài hạn, tỷ trọng CASA được dự báo tiếp tục tăng lên nhờ đẩy mạnh quá trình số hóa và các chiến dịch khuyến mãi thúc đẩy khách hàng giao dịch trực tuyến.

Các ngân hàng sẽ tăng tỷ trọng cho vay bán lẻ (cá nhân, doanh nghiệp vừa và nhỏ), mảng có lãi suất tốt hơn cho vay bán buôn (doanh nghiệp lớn).

Theo ACBS, áp lực giảm lãi suất cho vay để hỗ trợ nền kinh tế từ phía NHNN chỉ có tác động lớn đối với các ngân hàng quốc doanh. Trong khi một phần lãi suất cho vay tuân theo quy luật thị trường, mặt khác, lãi suất cho vay cũng phải ở mức đảm bảo nguồn thu cho các ngân hàng yếu kém duy trì hoạt động.

Cũng trong giai đoạn này, các ngân hàng đã phân bổ tài sản hiệu quả hơn, giảm tỷ trọng nắm giữ các tài sản có lãi suất thấp như trái phiếu Chính phủ và tăng tỷ trọng tài sản có lãi suất cao hơn như trái phiếu TCTD, doanh nghiệp…

Từ các yếu tố trên, ACBS cho rằng NIM các ngân hàng vẫn còn dư địa để mở rộng về cuối năm, bất chấp việc các nhà băng đã giảm lãi suất cho khách hàng chịu ảnh hưởng bởi dịch Covid-19 từ tháng 7.

(Theo Zing)

Phản hồi