Hơn 50% thị phần tư vấn trái phiếu doanh nghiệp thuộc về công ty chứng khoán có ngân hàng hậu thuẫn

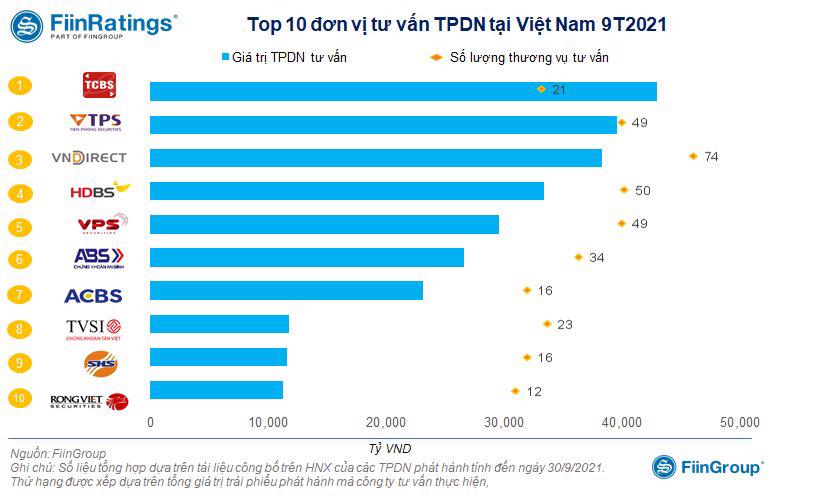

Dựa trên số liệu công bố trên Sở giao dịch chứng khoán Hà Nội (HNX) đến ngày 30/9/2021, FiinGroup đã thống kê ra nhóm 10 công ty chứng khoán thống trị mảng tư vấn phát hành trái phiếu doanh nghiệp.

Cụ thể, TCBS dẫn đầu về giá trị tư vấn phát hành trái phiếu doanh nghiệp với 45.500 tỷ đồng. Xếp các vị trí tiếp theo nhưng khoảng cách không lớn, lần lượt là TPS, VNDirect, HDBS và VPS, giá trị trái phiếu tư vấn phát hành của các đơn vị này dao động từ 30.000 – 50.000 tỷ đồng.

Nhóm kế tiếp có ABS và ACBS tư vấn phát hành từ 20.000 – 30.000 tỷ đồng. Cuối cùng là TVSI, SHS và VDSC tư vấn phát hành trên 10.000 tỷ đồng.

Tuy nhiên, nếu xét về số lượng thương vụ tư vấn thành công trong 9 tháng đầu năm, VNDirect đang dẫn đầu với 74 thương vụ. Một số đơn vị cũng thực hiện nhiều thương vụ tư vấn thành công gồm HDBS với 50 thương vụ; TPS và VPS cùng 49 thương vụ; ABS với 34 thương vụ; TVSI với 23 thương vụ…

Đáng chú ý, mặc dù chỉ có 21 thương vụ với 17 khách hàng nhưng như đã nói, TCBS đang đứng đầu với tổng giá trị phát hành. Phần lớn trong số này là các lô trái phiếu của các doanh nghiệp liên quan đến hệ sinh thái Masterise.

Theo FiinGroup, hiện nay, có khoảng 50 công ty chứng khoán trong tổng số hơn 100 công ty chứng khoán được Uỷ ban Chứng khoán nhà nước cấp phép tham gia vào các hoạt động liên quan của thị trường trái phiếu doanh nghiệp.

“Trong đó, hơn 50% thị phần, tính theo giá trị phát hành, thuộc về các công ty chứng khoán là công ty con hoặc được sự hỗ trợ mạnh của các ngân hàng thương mại như TCBS, TPS, HDBS, VPS, ACBS”, FiinGroup đánh giá.

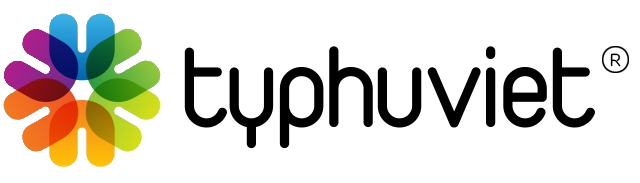

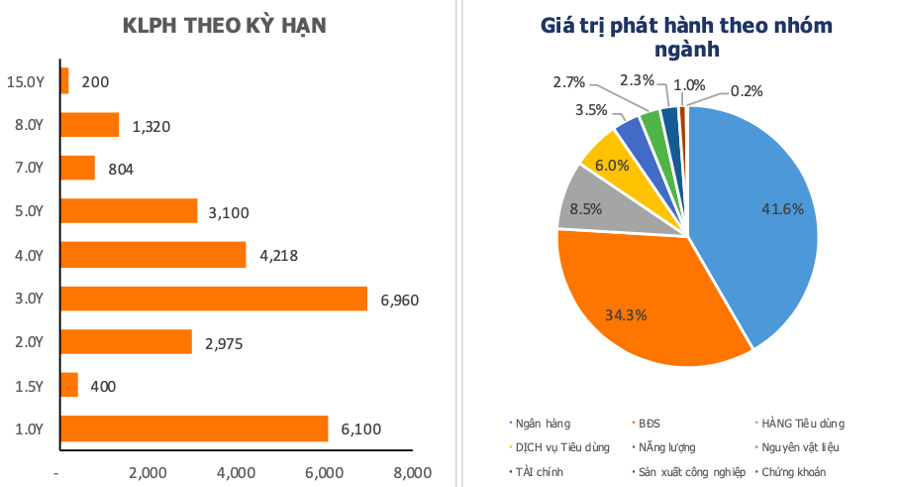

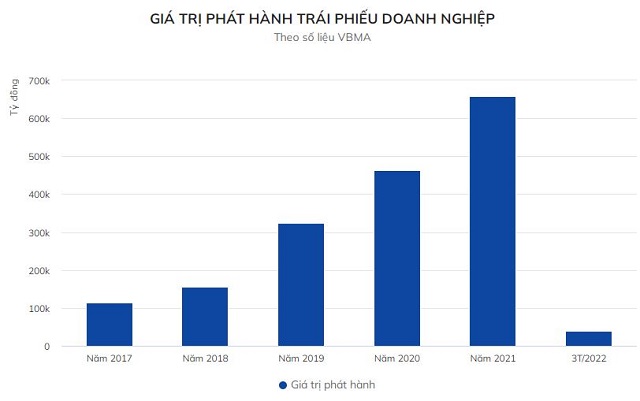

Trước đó, theo Hiệp hội Thị trường trái phiếu Việt Nam (VBMA), trong tháng 9/2021 có 42 đợt phát hành trái phiếu doanh nghiệp, huy động 29.734 tỷ đồng và tất cả thực hiện theo hình thức riêng lẻ.

Nhóm ngân hàng tiếp tục dẫn đầu về khối lượng phát hành với tổng giá trị 13.860 tỷ đồng. Trong đó, có khoảng 6.200 tỷ đồng trái phiếu phát hành tăng vốn cấp hai của các ngân hàng như: BIDV, Vietinbank, VIB và MB. Lãi suất chủ yếu thả nổi tham chiếu bình quân lãi suất tiết kiệm 4 ngân hàng nhà nước, dao động từ 6,4% đến 7,9% một năm.

Nhóm bất động sản xếp thứ hai với giá trị phát hành riêng lẻ 8.394 tỷ đồng; trong đó, khoảng 11% trái phiếu có tài sản đảm bảo là cổ phiếu hoặc không có tài sản đảm bảo. Một số tổ chức có khối lượng phát hành lớn gồm Công ty cổ phần Ngôi sao Việt (1.900 tỷ đồng), Công ty cổ phần Thành phố Aqua (1.000 tỷ đồng). Kỳ hạn phát hành chủ yếu trong khoảng 1-5 năm. Lãi suất phát hành dao động trong khoảng 9,5-12%/năm.

Luỹ kế chín tháng đầu năm, thị trường ghi nhận gần 600 đợt phát hành. 582 đợt trong số này là phát hành riêng lẻ để huy động 350.000 tỷ đồng, 14 đợt phát hành ra công chúng huy động 12.000 tỷ đồng và 3 đợt phát hành ra thị trường quốc tế với tổng giá trị 1 tỷ USD.

Phản hồi