VN-index lên 1.500 thì tiền vào đâu? VN30 hay VNSMALL và VNMID

Ông Vicente Nguyễn, Chief Investment Officer của quỹ AFC Việt Nam Fund với quy mô gần 70 triệu USD, người từng tốt nghiệp MBA tại Pháp, có hơn 15 năm kinh nghiệm trong lĩnh vực tài chính, chứng khoán chia sẻ nhận định về dự báo này.

Sau những biến động tiêu cực của thị trường chứng khoán Việt Nam do bùng phát đợt dịch covid-19 lần thứ 4 và khi dịch Covid-19 dần được kiểm soát, nền kinh tế được phục hồi, Vn-index được dự đoán sẽ đạt mốc 1.500 vào cuối năm 2021, ông nhận định như thế nào về dự đoán này?

Ông Vicente Nguyễn: Tôi đồng ý với nhận định rằng, chỉ số Vn-index sẽ tiếp tục tăng lên trong trung và dài hạn vì nền kinh tế sẽ hồi phục dần trở lại sau khi mở cửa. Việc hoạch định chính sách sống chung với dịch, với covid-19 là một chính sách hợp lý và cần thiết vào lúc này. Do đó, việc chỉ số VN-Index tiếp tục tăng lên là điều dễ hiểu. Tuy nhiên, chúng ta cần có một cái nhìn dài hạn về tiềm năng phát triển của nền kinh tế hơn là những dự báo mang tính cảm tính và cá cược. Để dự báo chính xác được điểm số của thị trường thì dĩ nhiên không dễ dàng chút nào, nó thực sự rất khó với bất kỳ chuyên gia nào. Nhưng nếu bắt buộc phải đưa ra một con số, tôi cho rằng nó có thể đạt từ 1.450-1.500 trong bất kỳ một điểm thời gian nào còn lại trong năm.

Nếu VN-index có thể lên 1.500 điểm thì có phải nhóm Bigcap sẽ thắng lớn đúng không thưa ông?

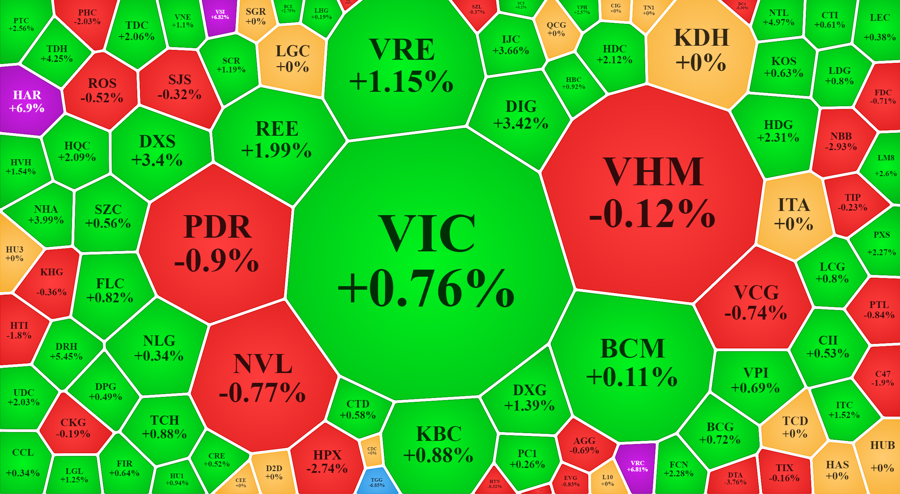

Ông Vicente Nguyễn: Về mặt toán học, nếu chỉ số 1.350 hiện tại tăng lên 1.500 sẽ tương ứng với tỷ lệ tăng 11%. Mức tăng này không quá lớn trong đà phục hồi kinh tế sau khi dịch được kiểm soát, Chính phủ có hàng loạt giải pháp kích thích hồi phục kinh tế và các hiệp định thương mại giữa Việt Nam với các nước, khối kinh tế ngày càng phát huy hiệu lực… Dựa theo tỷ trọng của VN-index, thì VN30 chiếm phần lớn với mức 72.6%. Nếu thêm vài cổ phiếu bank không nằm trong VN30 thì khả năng tổng vốn hóa của các bigcap có thể lên đến 80% VN-index. Điều này có nghĩa là VN30 và bigcap chi phối VN-index. Vì thế, nếu VN-Index được dự báo tăng chỉ 11%, thì có nghĩa là khả năng rất cao nhóm này cũng chỉ tăng loanh quanh 11% mà thôi.

Trong khi đó, nhóm Mid và Small hoàn toàn có khả năng tăng vượt xa con số 11% này trong khoảng thời gian cuối năm. Hoặc một trường hợp khả dĩ nữa đó là VN30 và nhóm bigcap tăng cao hơn 11%, trong khi đó Mid và Small trở thành lực cản của VN-Index khi tăng thấp hơn 11%. Vậy đâu mới là scenario có khả năng cao hơn?

Thị trường chứng khoán hồi phục và mốc tăng 1.500 vào cuối năm 2021 liệu có phải xuất phát từ yếu tố định giá P/E của cổ phiếu còn rẻ so với khu vực?

Ông Vicente Nguyễn: Nếu nhìn vào định giá của thị trường thì mức P/E bình quân khoảng 16.1 lần, giảm so với mức 18 lần của đầu tháng 7-2021 khi chỉ số VN-index đạt mức cao kỷ lục. Và ở mức P/E khoảng 16.1 được đánh giá là rẻ tương đối so với các thị trường trong khu vực. Mức này cũng là mức bình quân của thị trường mấy năm gần đây.

Với mức bình quân P/E 16.1 thì có nghĩa là hầu hết nhóm VN30 sẽ có mức cao hơn mức 16.1 trong thời gian tới, và thời gian đó chắc không xa lắm. Và nhóm Small và Midcap sẽ có P/E thấp hơn.

Một câu hỏi đặt ra là, nếu tất cả chúng ta đều cho rằng thị trường đang ở mức rẻ với chỉ số P/E loanh quanh 16.1 và chúng ta kỳ vọng thị trường tăng thêm 11% để mốc P/E có thể lên 17.8 hoặc thấp hơn một chút và nếu Earnings của doanh nghiệp tăng theo vậy thì những cổ phiếu có mức P/E dưới 10 gọi là gì, và nhóm có P/E từ 5-7 thì gọi là gì? Liệu có nên gọi là nhóm siêu rẻ? Dĩ nhiên là quyết định đầu tư vào nhóm cổ phiếu có P/E siêu rẻ đòi hỏi nhà đầu tư phải có rất nhiều yếu tố khác nữa.

Vậy trong đà phục hồi của VN-index lên mức 1.500 vào cuối năm, theo ông, dòng tiền sẽ chảy vào đâu và nhà đầu tư nên chọn kênh nào?

Ông Vicente Nguyễn: Nếu hầu hết các room, các diễn đàn, các nhóm môi giới lớn, các FM của quỹ đều cho rằng tiền sẽ chảy về nhóm bigcap và rời xa nhóm mid và small cap thì cá nhân tôi cho rằng điều đó sẽ khó xảy ra, và dù nó có xảy ra, nó cũng không phải là một sự xoay trục lớn.

Tôi cho rằng dòng tiền sẽ tiếp tục rời bỏ nhóm bigcap và tìm kiếm những mã có mức định giá thấp hơn rất nhiều (P/E: dưới 10 hoặc từ 5-7). Và hầu hết những nhóm cổ phiếu này thuộc Mid va Small cap. Điều này dễ thấy ở biểu đồ thứ 2 khi thanh khoản nhóm VN30 rớt thảm và Small mid tăng lên. Vì bạn sẽ gần như khó tìm thấy một mã big cap có P/E dưới 10.

Nếu có, thì bạn nên gom ngay vì gần như chắc chắn nó sẽ tăng lên. Đấy cũng là lý do mà tôi đã khuyến nghị mua cật lực cổ phiếu ngân hàng TPB trong talkshow chiến lược đầu tư 6 tháng cuối năm. Và đối với cá nhân tôi, dù cho dòng tiền chạy vào đâu đi chăng nữa thì sẽ luôn có một dòng tiền thông minh rót vào nơi rẻ mạt, nơi được xem là khả năng rớt giá cực thấp và khả năng ăn dày là cực cao bất chấp nó là small, mid hay big cap.

Tôi cũng cho rằng, nếu dòng tiền tập trung vào nhóm big cap thì nó sẽ dành cho các nhà đầu tư lớn như các quỹ, các tổ chức lớn vì họ cần phân bổ một lượng vốn lớn do đó thanh khoản tỷ đô là thứ họ cần. Và đối với họ, 11% mức tăng của Vn-index trong khoảng thời gian còn lại của năm là mức cực kỳ hấp dẫn rồi.

Còn đối với NĐT cá nhân, với mức vốn chỉ vài trăm triệu, vài tỷ thậm chí hơn chục tỷ một chút thì nhóm cổ phiếu siêu rẻ với P/E 5-7 hoặc dưới 10 mới là nơi tạo cho bạn những cơ hội tìm kiếm mức lãi cao, 50%, 100% hoặc hơn nữa.

Bởi lẽ đó, không ít người có chung lập luận rằng, mua rẻ thì chả bao giờ sai, vì chỉ có mua rẻ mới tối thiểu hóa khả năng lỗ và tối đa hóa khả năng sinh lời. Phân bổ danh mục đầu tư, phân bổ nguồn vốn hợp lý sẽ giúp cho bạn đánh bại chỉ số index và gia tăng lợi nhuận. Theo tôi, với mức tăng dự đoán đến cuối năm 2021, các cổ phiếu có P/E thấp, thập chí siêu sẻ sẽ có nhiều cơ hội sinh lãi cao hơn. Tuy nhiên, quyết định cuối cùng vẫn là ở nhà đầu tư thông minh, bản lĩnh và chốt mua ở thời điểm hợp lý để chọn cho mình cổ phiếu giá rẻ để có một cú ăn dày.

Phản hồi