BỊ CHẬM THANH TOÁN TRÁI PHIẾU, NHÀ ĐẦU TƯ CÓ NÊN BÁN TÀI SẢN ĐẢM BẢO LÀ CỔ PHIẾU ĐỂ THU HỒI VỐN?

Trong bối cảnh hiện nay, khi hàng loạt doanh nghiệp vi phạm nghĩa vụ nợ, không ít nhà đầu tư

nắm giữ trái phiếu có tài sản đảm bảo là cổ phiếu loay hoay chưa biết nên lựa chọn quyết định ra

sao.

Có nên thu hồi vốn trái phiểu bằng việc bán cổ phiếu?

Nhìn dưới góc độ vĩ mô, thị trường trái phiếu có tính liên kết chặt chẽ với thị trường vốn và là

một phần không thể tách rời của thị trường tài chính. Kết thúc 2022, VN-Index đánh rơi 491,19

điểm, tương đương bốc hơi 32,7% trong khi cả năm 2021 tăng gần 36%. HNX-Index giảm mạnh

hơn khi mất đến 268,68 điểm, tương ứng giảm 56,7% so với cuối năm trước. Một số nhà đầu tư

ngay lập tức đã bán tháo cổ phiếu là tài sản đảm bảo cho các gói trái phiếu đang vi phạm nhằm

thu hồi vốn và tránh rủi ro kéo dài, bất chấp thị trường suy thoái.

Tuy nhiên, điều này cũng có thể đẩy nhà đầu tư đi vào “mất trắng”, một chuyên gia kinh tế cho

biết. Thực tế tại Việt Nam, vẫn còn tâm lý đám đông, trước những tin đồn chưa xác thực và có

tình trạng bán cổ phiếu liên tục tăng thì sẽ diễn ra tình trạng cùng đua nhau bán tháo. Tương tự

chiều ngược lại, khi thị trường nổi sóng, hàng loạt nhà đầu tư F1 với tâm lý FOMO sẽ xuất hiện

và sẵn sàng giải ngân với hầu hết các cổ phiếu.

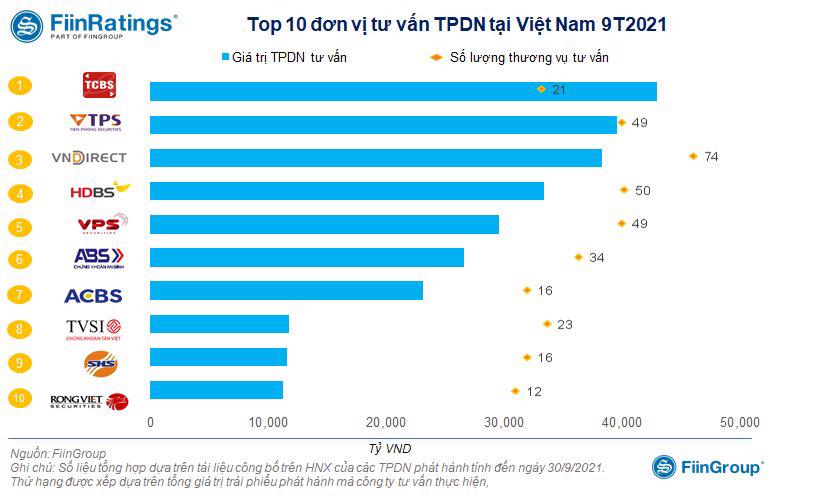

Ông Nguyễn Quang Thuân, Chủ tịch FiinGroup và FiinRatings nhận định: Thực tế thị trường

chứng khoán Việt Nam đã có lịch sử phát triển gần 30 năm, nhưng thị trường trái phiếu doanh

nghiệp chỉ mới bùng nổ khoảng 5 năm trở lại đây, trong đó, 2-3 năm gần nhất nhà đầu tư trở nên

quen thuộc với trái phiếu. Cũng do đó nên việc đánh giá, đo lường sức mạnh liên thông của trái

phiếu và cổ phiếu là còn khá mới mẻ với nhiều người.

Trong khi đó ở Trung Quốc đây là câu chuyện đã xảy ra và sức ảnh hưởng còn lớn hơn nhiều so

với thị trường của ta. Chẳng hạn như vào 2021 khi Evergrande Group vỡ nợ kỹ thuật, cổ phiếu

lập tức mất giá hơn 70%, lãi suất trái phiếu (yield bond rate) lên tới 4.000%. Nó cho thấy chứng

khoán và trái phiếu là “bình thông nhau”, có mối liên thông rất chặt chẽ. Nó cũng dẫn đến những

câu chuyện về việc ứng xử với cổ phiếu doanh nghiệp – tài sản đảm bảo của trái phiếu đã phát

hành ra sao, khi doanh nghiệp vi phạm nghĩa vụ nợ, phụ thuộc rất nhiều vào tâm lý nhà đầu tư.

“Về mặt nguyên tắc chung, trái chủ nhà đầu tư có thể xem xét cân nhắc bán cổ phiếu theo quyền

lợi của trái chủ. Tuy nhiên nên tùy từng trường hợp mà xem xét và ra quyết định sao cho có lợi

nhất. Các trái chủ hoàn toàn có thể cân nhắc xem xét trên chất lượng tín dụng của doanh nghiệp,

đánh giá tài chính và triển vọng phục hồi của doanh nghiệp. Trong trường hợp cần đánh giá

chuyên sâu, có thể yêu cầu đơn vị đại diện cho các trái chủ thực hiện hoặc nếu trái chủ là tổ chức,

có thể thuê dịch vụ tư vấn, đánh giá chuyên nghiệp. Từ đó, mới đưa ra quyết định sau cùng”, ông

Nguyễn Quang Thuân chia sẻ thêm.

Các trái chủ nhà đầu tư nắm trái phiếu có tài sản đảm bảo là cổ phiếu vì vậy hơn lúc nào, cần có

sự bình tĩnh để tìm tiếng nói chung trên bàn đàm phán cùng tổ chức phát hành. Nếu cộng hưởng

cùng các chính sách theo hướng gỡ khó chung cho thị trường sớm được ban hành, việc tìm tiếng

nói chung sao cho để thu hồi vốn tốt nhất cho nhà đầu tư và cũng là để doanh nghiệp có khả năng

lo trả nợ càng có ý nghĩa.

Lưu ý rằng, trong trường hợp nhà đầu tư chọn phương án bán tháo khi thị trường xuống giá, số

tiền thu được khi xử lý tài sản bảo đảm vẫn không đủ để thanh toán nghĩa vụ của tổ chức phát

hành theo trái phiếu, thì phần nghĩa vụ còn lại chưa thanh toán sẽ có thứ tự thanh toán ngang bằng

với các nghĩa vụ chung, không phải là nợ thứ cấp và không có bảo đảm hiện tại hoặc tương lai

khác của doanh nghiệp đã phát hành. Như vậy, cơ hội thu hồi vốn và đảm bảo đòi nợ (trong

trường hợp trả nợ theo thứ tự khi doanh nghiệp phá sản) sẽ là rất ít.

Linh động cách thức xử lý trái phiếu đến hạn

Hiện nay, thị trường đang đổ dồn vào thông tin về dự thảo Nghị quyết về một số giải pháp tháo

gỡ và thúc đẩy thị trường BĐS phát triển lành mạnh, bền vững, Chính phủ đề xuất giãn nợ gốc,

lãi vay cho doanh nghiệp BĐS khó khăn (dự án BĐS phục vụ tiêu dùng, sản xuất, công nghiệp,

du lịch, nghỉ dưỡng…); cùng với đó là khả năng về Dự thảo Nghị định sửa đổi Nghị định 65 sẽ

sớm được Chính phủ xem xét.

Việc các Tập đoàn, Công ty bất động sản chủ động đàm phán các phương án thanh toán nợ trái

phiếu với các hình thức hoán đổi cổ phần, tài sản bất động sản, thực tế đã được các chuyên gia

khuyến khích từ trước. Ông Nguyễn Quang Thuân, Chủ tịch FiinGroup và FiinRatings cho rằng

đây là những phương án “hàng đổi hàng” đã được thị trường Trung Quốc vận dụng và doanh

nghiệp có thể tham khảo.

Trên thị trường gần đây, đã xuất hiện nhiều trường hợp doanh nghiệp đàm phán được với các nhà

đầu tư qua hội nghị trái chủ để giãn, hoãn thời thanh toán nợ, doanh nghiệp có thể cam kết trả

thêm lãi theo biên độ cộng thêm trên lãi suất trái phiếu và gốc khi đến hạn mới. Các trường hợp

như AGM hay Đầu tư và Xây dựng Vina 2, là ví dụ.

Ngoài ra, một số doanh nghiệp đã bắt đầu thực hiện đàm phán “hàng đổi hàng”, được trái chủ

đồng ý hoán đổi tài sản, thanh toán nợ trái phiếu bằng chuyển đổi thành vốn góp/ cổ phần như

Novaland với Dallas Vietnam Gamma Ltd, hay ngược lại không chuyển đổi trái phiếu thành cổ

phiếu mà ngược lại chuyển một phần khoản trái phiếu thành khoản nợ với kỳ hạn thanh toán cuối

cùng như BCG Energy với Hanwha Energy…

Bàn về ý kiến này, GS.TS Hoàng Văn Cường, đại biểu Quốc hội, Ủy viên Ủy ban Tài chính

Ngân sách của Quốc hội, đề xuất: “Hiện nay có nhiều khoản trái phiếu bất động sản đến

hạn thanh toán. Vì thế, cần phải thay đổi phương thức, cho phép chuyển đổi trái phiếu

doanh nghiệp, coi người mua trái phiếu giống như người đóng tiền vào dự án, và sẽ được

nhận lại một phần dự án đó như một người góp vốn”.

Thậm chí có trường hợp nhà phát hành thuyết phục được trái chủ cho thêm thời gian để thu xếp

vốn, chủ doanh nghiệp tái cơ cấu và phục hồi, đưa định giá doanh nghiệp và giá cổ phiếu “lên

đời”, như Bệnh viện Thái Nguyên, Golden Gate…. Qua đó, hoàn trả lại giá trị danh mục đầu tư

lẫn đảm bảo giá trị giấy tờ có giá của trái chủ.v.v

Cũng theo ông Thuân, ở góc độ trái chủ, nhà đầu tư, cũng nên cân nhắc về phương án thu xếp

giãn nợ của doanh nghiệp. “Thay vì ép các doanh nghiệp hoặc CTCK mua lại thì các nhà đầu tư

trái phiếu yêu cầu các đại diện chủ nợ hoặc đơn vị phân phối đàm phán với doanh nghiệp và thực

hiện giãn kỳ hạn trả nợ, kết hợp với việc thanh toán một phần hoặc kéo dài kỳ hạn của trái phiếu

đó. Điều này sẽ giúp giải quyết được khó khăn cho chính doanh nghiệp phát hành, nhà đầu tư

không phải cắt lỗ và có cơ hội thu hồi khoản đầu tư đó trong tương lai”, ông chia sẻ.

TS Đinh Thế Hiển, chuyên gia Tài chính cũng cho rằng: Điều quan trọng bây giờ là cách thức xử

lý các trái phiếu đến hạn, nếu chỉ bằng hình thức đòi cho bằng được mà không có sự ngồi lại của

trái chủ và doanh nghiệp thì cả hai cùng "mệt", chứ không chỉ một phía doanh nghiệp. “Phải uyển

chuyển trong việc này, cũng là để thu hồi vốn tốt nhất cho nhà đầu tư và cũng là để doanh nghiệp

có khả năng lo trả nợ”, ông nói thêm.

Phản hồi