Trái phiếu doanh nghiệp bùng nổ loạt cái tên mới

Nhiều công ty bất động sản đổ xô phát hành trái phiếu, tuy nhiên phần lớn đến từ các doanh nghiệp chưa niêm yết, tiềm ẩn nhiều rủi ro cho nhà đầu tư.

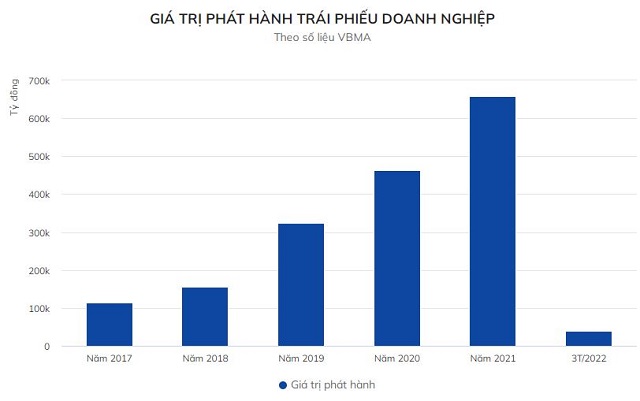

Thị trường trái phiếu doanh nghiệp Việt Nam đang có sự phát triển nhanh, tốc độ tăng trưởng bình quân 46%/năm trong 5 năm gần nhất.

Đến cuối năm 2021, thị trường có gần 1,2 triệu tỷ đồng được doanh nghiệp huy động qua thị trường trái phiếu, chiếm khoảng 12% tổng dư nợ tín dụng toàn nền kinh tế và khoảng 15% GDP sau điều chỉnh.

Dù vậy quy mô thị trường này vẫn còn thấp hơn nhiều so với các nước trong khu vực như Malaysia (56% GDP), Singapore (38% GDP), Thailand (25% GDP).

Theo số liệu Hiệp hội Thị trường trái phiếu Việt Nam (VBMA), thị trường trái phiếu doanh nghiệp đã hạ nhiệt trong 3 tháng đầu năm nay khi các chính sách thắt chặt của Nhà nước bắt đầu có hiệu quả.

Tổng giá trị phát hành trong quý đầu năm đạt xấp xỉ 40.000 tỷ đồng; trong đó phần lớn là phát hành riêng lẻ với giá trị gần 31.000 tỷ đồng và phần còn lại là phát hành ra công chúng.

Phần lớn các lô trái phiếu đều có giá trị không quá lớn ở nhiều lĩnh vực khác nhau. Nổi bật có VIB phát hành các gói gần 3.000 tỷ đồng, LienVietPostBank có gói hơn 1.600 tỷ, Đầu tư IPA phát hành 1.000 tỷ hay Sunshine E&C là 800 tỷ đồng.

Ông Đỗ Ngọc Quỳnh – Tổng thư ký VBMA cho biết trái phiếu bất động sản chiếm trên 40% và của các tổ chức tín dụng là hơn 20%.

Ngoài ra, lãi suất của cả thị trường trái phiếu Chính phủ và thị trường trái phiếu doanh nghiệp trong quý đầu năm đều có áp lực tăng nhẹ so với cùng kỳ năm 2021 do lo ngại lạm phát.

Từ năm 2019 đến nay lượng trái phiếu doanh nghiệp bắt đầu vượt lượng phát hành trái phiếu Chính phủ, thậm chí tỷ lệ năm 2021 là gấp đôi ở mức hơn 658.000 tỷ đồng.

Cơ quan quản lý cũng đã nhận thấy những rủi ro tiềm ẩn từ kênh huy động vốn này. Do vậy Nghị định 153 về siết lại hoạt động phát hành là một bước định hướng tất yếu về mặt chính sách để quản lý rủi ro hợp lý.

Ông Quỳnh nhận định tiềm năng phát triển thị trường trái phiếu doanh nghiệp vẫn còn nhưng đây cũng là giai đoạn cần có những điều chỉnh về mặt chính sách để phát triển từ lượng chuyển sang chất.

Để giảm thiểu rủi ro, đại diện VBMA cho rằng cần cần nhanh chóng đưa các công ty xếp hạng tín nhiệm có chất lượng đi vào hoạt động.

Trước đó theo số liệu của VBMA, trong năm 2021, tổng khối lượng phát hành trái phiếu doanh nghiệp trong nước đạt trên 658.000 tỷ đồng, tăng trưởng đến 42%.

Thị trường chứng kiến 1.033 đợt chào bán, gấp 2,8 lần so với năm 2020 và tương đương quy mô trung bình 636 tỷ đồng/đợt. Ngoài ra còn có 4 đợt phát hành ra quốc tế với tổng giá trị 1,425 tỷ USD.

Trong đó tỷ lệ doanh nghiệp phát hành ra công chúng chỉ chiếm rất nhỏ chưa đến 4,6% (năm 2020 là 7,1%), phần lớn vẫn đến từ phát hành riêng lẻ.

VBMA lưu ý rằng có đến 243 doanh nghiệp lần đầu phát hành trái phiếu trong năm ngoái, chiếm 40% tổng khối lượng phát hành. Phần lớn là các cái tên mới đến từ ngành bất động sản và xây dựng.

Các doanh nghiệp lần đầu phát hành với khối lượng lớn chủ yếu từ nhóm bất động sản nhà ở. Đơn cử như các công ty thuộc nhóm Masterise Group huy động vốn đầu tư dự án Khu đô thị Sài Gòn Bình An (hơn 22.000 tỷ đồng).

Nhóm doanh nghiệp liên quan đến tập đoàn Sunshine cũng đẩy mạnh huy động trái phiếu trong năm ngoái với con số ít nhất trên 15.000 tỷ đồng.

Ngoài ra còn có nhóm công ty (Sun Valley, Bách Hưng Vương, Wealth Power) huy động 9.420 tỷ đồng. Công ty Đầu tư xây dựng Vạn Trường Phát huy động 6.000 tỷ đồng để đầu tư Khu đô thị Việt Phát…

Đáng chú ý nhất là nhóm công ty Tân Hoàng Minh đã có 8 đợt huy động trái phiếu trong năm ngoái với giá trị lên đến 10.130 tỷ đồng. Tuy nhiên cơ quan Nhà nước mới đây đã yêu cầu hủy bỏ toàn bộ các lô trái phiếu này và cả một lô khác trong năm 2022.

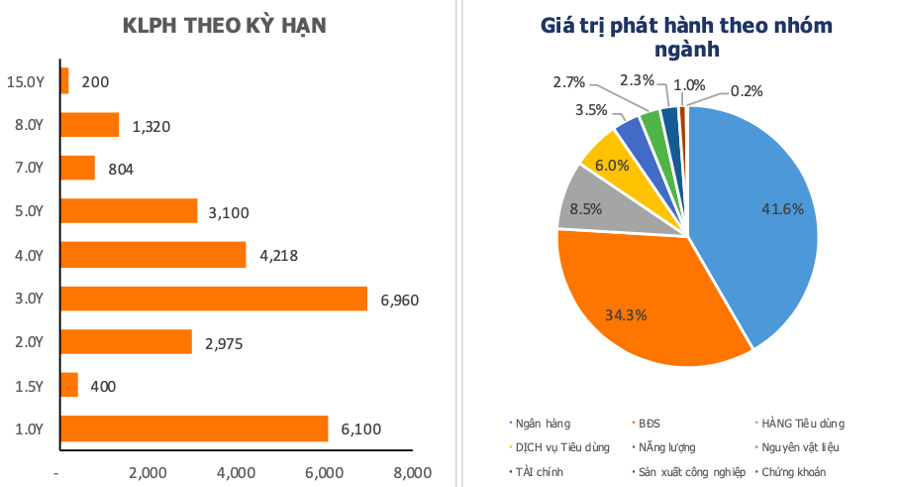

Theo thống kê trong năm 2021, trái phiếu doanh nghiệp bất động sản tiếp tục mở rộng quy mô khi đạt hơn 232.300 tỷ đồng, tăng trưởng 37% và chiếm lớn nhất khoảng 35% tổng khối lượng phát hành.

Tiếp đến là nhóm ngân hàng phát hành khoảng 230.400 tỷ đồng, tăng mạnh 62% và cũng chiếm gần 35% tổng khối lượng chào bán. Các lĩnh vực lớn còn lại như doanh nghiệp tài chính chứng khoán, xây dựng, tiêu dùng, năng lượng…

Đáng chú ý khi chỉ có 30% khối lượng trái phiếu phát hành bởi các doanh nghiệp niêm yết (không bao gồm các ngân hàng thương mại). Điều đó cho thấy phần lớn trái phiếu được phát hành bởi các doanh nghiệp ít tên tuổi hoặc khá kín tiếng, gây rủi ro về thông tin cho người mua.

Thống kê của VBMA còn cho thấy phần đông người mua trái phiếu là các tổ chức tín dụng, công ty chứng khoán và các tổ chức khác. Trong khi đó, tỷ lệ nhà đầu tư cá nhân chuyên nghiệp tham gia chưa đến 9% khi mua trái phiếu sơ cấp.

Năm ngoái các trái phiếu được phát hành thường có kỳ hạn khá ngắn với mức bình quân 3,8 năm; lãi suất chào bán trung bình là 7,75%/năm.

Trong đó mức lãi suất huy động bình quân của ngành xây dựng cao nhất với 10,64%; tiếp đến là bất động sản 10,36% và ngành công nghiệp bình quân 10,16%; trong khi ngân hàng chào mức lãi suất thấp nhất với bình quân chỉ 4,37%/năm.

Với riêng nhóm bất động sản, VBMA chỉ ra có đến 29% lượng trái phiếu phát hành không có tài sản bảo đảm hoặc chỉ bảo đảm bằng cổ phiếu (có xu hướng tăng lên về cuối năm khi giá cổ phiếu bất động sản được định giá cao).

Nhà đầu tư mua trái phiếu bất động sản chủ yếu là tổ chức tín dụng và công ty chứng khoán, sau đó sẽ được phân phối lại cho các nhà đầu tư cá nhân trên thị trường thứ cấp.

“Tuy nhiên 3/4 trái phiếu bất động sản lưu hành trên thị trường là của doanh nghiệp không niêm yết, với chỉ số tài chính không được công bố rộng rãi, tiềm ẩn nhiều rủi ro cho nhà đầu tư, khi tỷ lệ đòn bẩy của toàn ngành có xu hướng tăng trong nửa cuối năm 2021”, VBMA báo động.

Phản hồi